国产羽绒服是时候该放弃涨价了

在号称人类历史上最热的2023年,国产羽绒服也来到了最热闹的时候:

顶着皇室名头,实则是“戴安娜王妃双胞胎侄女挚爱”的高梵,能在抖音直播间卖到5980元;猿辅导旗下品牌SKYPEOPLE标价6800元;初出茅庐的新锐设计师Christopher Raxxy在米兰走秀,顺手就把羽绒服卖到了52800元。

2015年到2020年,国内羽绒服平均单价由432元攀升至656元。据网易数读统计,2023年,国产羽绒服的均价已经高达881元。

一时间,似乎遍地都是贵价羽绒服了。

若论国产羽绒服的涨价标杆,非波司登莫属。2019年,波司登推出的“登峰”系列1.0售价11800元,给了大众市场一点点高端震撼。彼时,面对一张广为流传的羽绒服鄙视链金字塔照片,创始人高德康放言:“波司登不在第4层,要在第1(Moncler)、第2层(加拿大鹅)之间。”

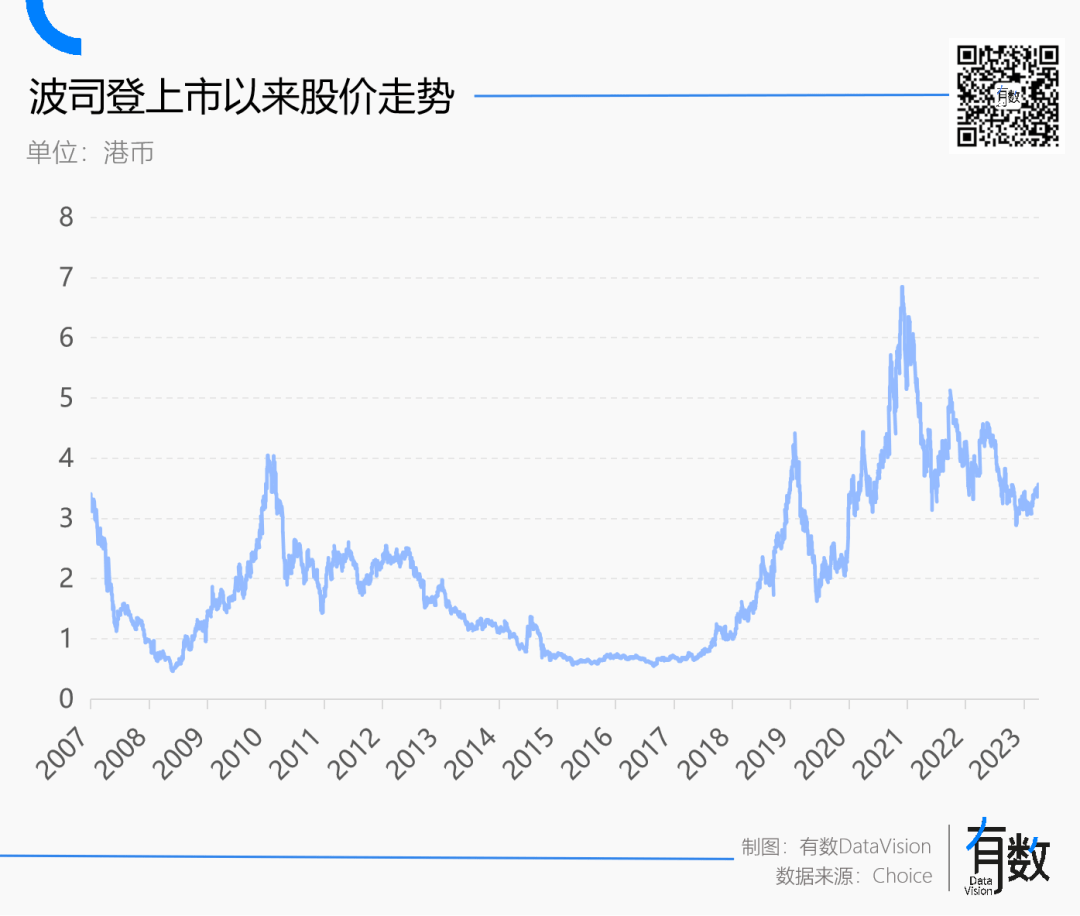

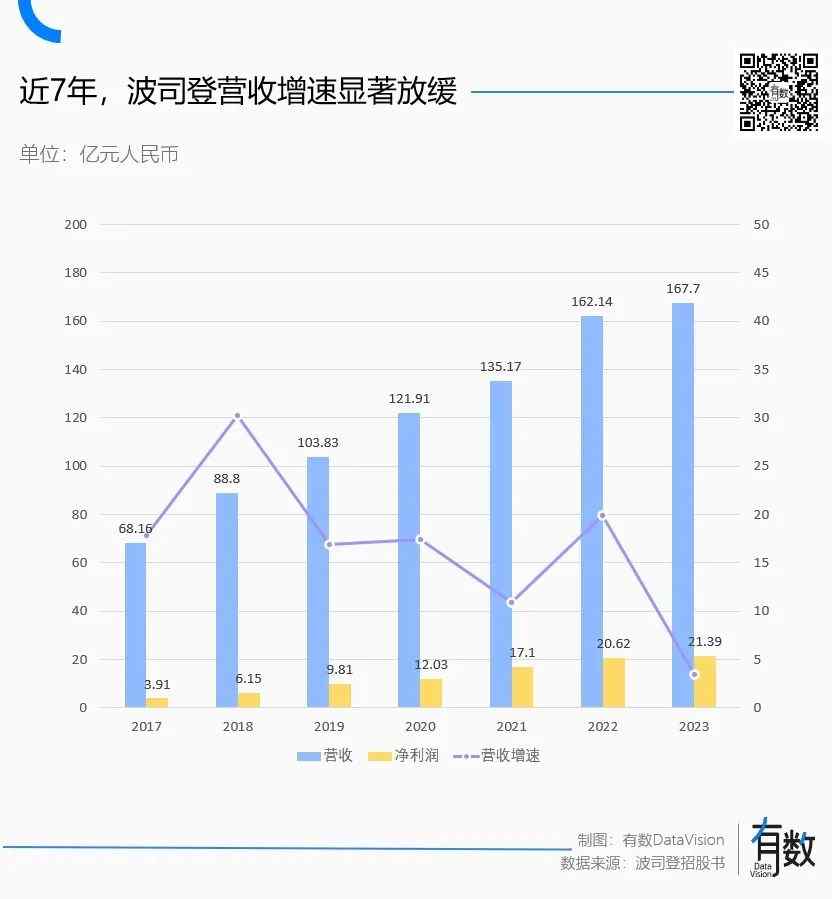

然而几年过去,波司登在高端化带来的短暂高光后迅速归于平静:从2018到2023财年,它的营收增速从30.28%一路降至3.45%,归母净利润增速亦从57.07%跌到3.70%,如今市值距离最高点几近腰斩。

作为向高端进击的代表产物,曾经惊掉众人下巴的万元羽绒服已经悄然下架,目前门店价格最高的一款羽绒服是7800元。在最新财报中,已经找不到“登峰”的相关字眼。

明明是 国产羽绒服的涨价先手, 波司登怎么就混到了今天?

硬着头皮涨价

国产羽绒服扎堆涨价,首先得感谢加拿大鹅开了个好头。

2017年,马云穿着一件女款墨绿色加拿大鹅,年初会面特朗普,年末出席乌镇互联网大会,彻底将这个海外品牌穿成了“首富同款”,养活了无数代购。

这不禁让国内同行纷纷开始反思。彼时,卖了25年羽绒服波司登刚从库存危机中抽出身,请了君智咨询号脉后,在内部高喊“二次创业”,希望通过聚焦主业成为羽绒服专家。

一年后,加拿大鹅在北京三里屯开出了首家门店,中产们不惜顶着寒风排队几小时抢购,街上各个花色的鹅多到能组一局连连看,波司登趁势推出售价高达11800元的羽绒服—登峰系列1.0。

创始人高德康在后来的一场采访中道出原委:“过去,我们不知道时尚羽绒服能卖到1万元到2万元。”

通过和高奢品牌联名、原材料升级等一系列操作,波司登率先在价格表上翻了倍,并引起了同行们的纷纷效仿:

鸭鸭把原材料鸭绒升级为鹅绒后,成本马上贵了50%,售价跃至千元;网易严选宣称“要薅12只大鹅的毛才能做成一件”,将千元羽绒服卖断了货;高梵则联合Moncler设计师,将联名鹅绒服价格推到了3999元以上。

不怪国产羽绒服太贪心,而是羽绒服品牌们过了太久的苦日子。

且不论卖千元运动鞋和瑜伽裤的海外同行,其净利率基本都在20%以上的高位。就算是和同样在县城商业街开店卖衣服的同行相比,国产羽绒服品牌的日子也捉襟见肘。

2017年,波司登的净利率只有5.75%。同年,森马的净利率是9.4%,特步因转型而净利润大跌了2成,但净利率也有近8%;男人衣柜的海澜之家,其净利率更是高达18.3%。

而这一年的服装上市公司平均净利率为7.4%,也就是说,波司登基本属于垫底水平。贵为头部的波司登尚且如此,羽绒服赛道里的其他玩家,那就基本都是贫困户了。

大众服装行业里的竞争地位,基本上可以用这样一句话来概括:卖nǚzhuāng的不如卖男装,卖男装的又不如卖运动的。

造成这种差异的原因并不复杂,服装行业里,功能性越强的溢价空间越大,而SKU越多则意味着库存风险越大,赚钱越难。正因如此,款式繁多还有过时风险的nǚzhuāng行业里,迟迟无法诞生绝对的龙头。

而羽绒服 行业还叠加了一层bug: 强周期性,一个冬季得赚一年的钱。

首先,羽绒服这行几乎就是看天吃饭。碰上暖冬,就连性价比王者优衣库都挡不住下滑,2023年12月优衣库在日本同店销售额大跌15%。

从数据来看,尽管羽绒服定价几乎是成本的五六倍,但行业普遍毛利率也就20-30%。此外,行业的平均售罄率仅60%,而库存周转率需要150天。每年冬天该主推哪款产品,对羽绒服品牌来说无异于一场豪赌。

不仅是在下游的消费端受环境影响,羽绒服行业的上游还要受周期的钳制。

在羽绒服的制造成本里,光是羽绒这一项就占了45%。但由于养殖端出栏量不足,这些年原材料的价格水涨船高:从2016到2023年,90%白鸭绒和白鹅绒双双翻倍。

事已至此,要抵御种种危机,羽绒服几乎只剩下了一条路可走:

涨价。

羽绒服凭什么卖万元?

在受到加拿大鹅的启发之后,波司登也迭代出一套高端升级三板斧:

一是在产品上动作不断,请来爱马仕的前设计师合作设计,和Kenzo、玛莎拉蒂等品牌联名;

二是关掉面积小、坪效低的店,在北京、上海等核心商圈开设旗舰店。比如它在上海南京东路的门店改头换面,变成了一家超2000平的明亮大店;

三是无孔不入地营销,世界四大时装周,波司登上了三个,妮可·基德曼、安妮海瑟薇都穿着波司登赞不绝口。

一通操作下来,提价水到渠成。

2018年,波司登把原本过半的千元内羽绒服砍到20%以下,把1800元以上的羽绒服占比从4.8%提至24.1%。其位于上海南京路的旗舰店首次迎来了和加拿大鹅一样的待遇——大排长龙,品牌营收顺势一举突破百亿。

三年后,波司登更迎来了高光时刻:拿到全球销售额、销售量双项第一,680亿港元市值创下历史新高。

此时有媒体向高德康发问,“波司登已经把高端化的形象立住了吗?”高德康底气十足地说,“立住了”。

但事实或许远不如高德康想象的那般美好,波司登的基本盘依然是大众、中端市场。2021年,波司登的线上渠道中,单价1800以下的波司登羽绒服占比68.2%;官方旗舰店显示,5款万元羽绒服月销仅5-19件。

到了2022财年,波司登的营收和股东应占净利润增速降至3.45%和3.7%,创下2017年“二次创业”来的新低。

面对率先价格升级的波司登,消费者并不买账。但问题是,怎么加拿大鹅能轻松卖上万,波司登就不行?

首先,从消费习惯来看,羽绒服属于高价低频的刚需品类,大多数人买羽绒服只是出于保暖的考虑。对于品牌来讲,要想把羽绒服卖出去,最保险的方式是做基础款。

但若是只做基础款,就几乎只剩下了渠道和价格的竞争。对手不仅有平湖的2000多家羽绒服工厂,还有优衣库这个性价比之王。

也就是说,羽绒服品牌要想既能卖的贵,又能卖出去,就得重新定义“基本款”。即大单品策略,带品牌光环那种的。

例如,在祖孙三代的传承故事和南极科考的加持下,加拿大鹅选择在“工装派克羽绒服”上一条路走到黑,坚持5000元以上定价不动摇,直到形成高端派克羽绒服=加拿大鹅的品牌认知。

相较于加拿大鹅的有的放矢,波司登则选择了“我全都要”:

它的羽绒服SKU一度多达1800个,从百元到万元价格带全覆盖,上新如流水。巨量的联名营销活动,各种年轻色彩,更多都指向了设计、潮流感。但提到高端羽绒服,登峰系列的特点和知名度显然都不会是消费者的第一反应。

其次,波司登的大众品牌认知已相对稳固,要提升到中高端本就面临着层层阻力。而它的说法和做法时常矛盾,又给自己多上了点难度。

举个例子,目前波司登72%以上的门店在三线及以下城市,入驻的高端购物中心只占4.97%,还新增了1000多家至只开一个冬天的特色旺季店。这些动作虽可能利于坪效,但对于树立高端调性的帮助微乎其微。

如今的波司登颇为两难。往上,到不了高端;往下,昔日的主战场早已对手林立:

鸭鸭在其空出来的大众市场,从8000万年营收生长到110亿只花了4年;另一边,嫌羽绒服太贵的消费者纷纷投向了冲锋衣、摇粒绒,甚至军大衣的怀抱。

目前,波司登在天猫上最畅销的单品,是一款169元的羽绒马甲。

命运的分野

在加拿大鹅最火热的那几年,知乎上有这样一个问题:“为什么有人宁愿花1000元买假大鹅,也不愿正价买波司登?”

其中最高赞的一条回复是,这个问题你要整体考虑,1000元的波司登,怎么能配得上他的300元Off White卫衣和450元的联名款AJ呢?

寥寥数语,就说出了加拿大鹅能风靡全国的核心原因:穿上它,你就是个潮人。

彼时的加拿大鹅火遍大街小巷,在通往西二旗的地铁上,你可以在一个车厢里看到6只鹅。但其中的大多数,都来自于常熟的外贸村,这里的大鹅不要13000,只要245。

但加拿大鹅在中国的富贵并没有延续很久。2021年因为虚假宣传、拒绝退货的神操作之后,口碑一度崩坏,业绩也陷入跌跌不休:

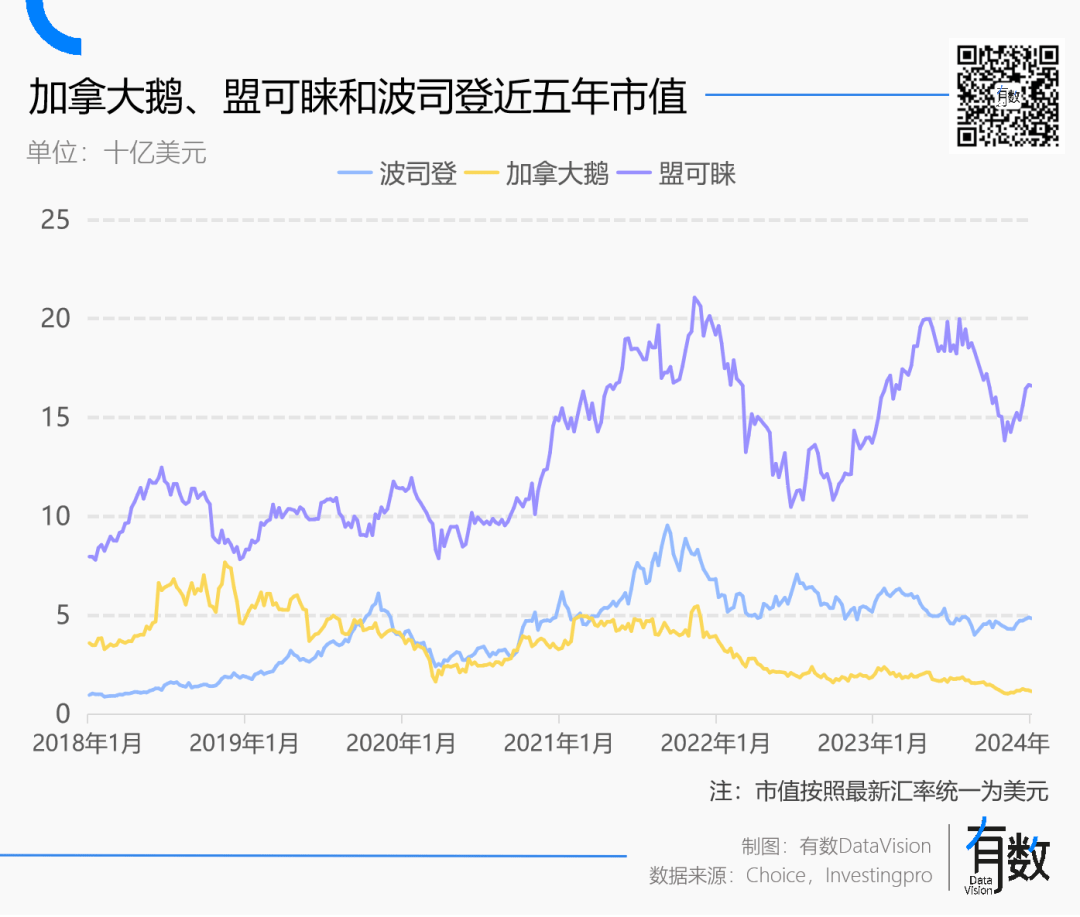

2023上半财年,加拿大鹅营收同比微增5.4%,归母净利润直接亏了7720万加元,吓得其连忙下调预期总收入,全球裁员10%;此后股价狂泄,创下有史以来最长的连跌记录,现在已经跌破发行价12.76美元。

而同样贵为奢侈品羽绒服的 Moncler , 却越活越漂亮。

2022年和2023年上半年,主品牌Moncler带着集团一路向上,营收分别增长46%和24%,去年首度突破10亿欧元大关至11.4亿,远超市场预期。

2013年,Moncler营收几乎是波司登的一半,但十年过去,二者几乎并肩。

为什么加拿大鹅卖不动,Moncler却逆势大涨?

答案或许只有两个字:低调。

Moncler价格基本在万元以上,但更低调,始终活跃在少数人的视野里。在江浙沪潮男人手一件“大鹅”的同时,Moncler为每件产品内置了防伪芯片,让假货不至于稀释品牌价值。

2018年,加拿大鹅开始在中国攻城拔寨,9月开设天猫店,10月在香港国金中心开出中国首店,后来一连开了25家店,总数甚至高于老家加拿大。

反观Moncler2009年进入中国,2022年才开出天猫店,线下直营比例始终严控在75%上下,多在高端商场的一楼。2018年,Moncler的坪效达3.6万欧元/年,即便在奢侈品里也能脚踩Prada的水平。

长此以往,这些截然不同的动作,塑造了两者迥异的气质:一个活成了奢侈品,是真富人的心头好;一个更像是人手一件的潮牌,社交货币的价值随着出圈程度加深而不断递减。

大起大落、爆红后速朽, 这几乎是潮牌们共同指向的归宿。

2017年,LV宣布和Supreme达成联名合作,为双方带来了超70%的搜索量增长。但几年过去,LV还是LV,Supreme被VF集团收购,活成了后者口中“过于高昂的收购代价”。

目前,Supreme在东京、北京等地开始了约6折的清仓打折,2023年的产品也参与其中。

故事总是惊人的相似。半年前,加拿大鹅库存猛增至5.1亿加元,不得不在加拿大多地进行开仓特卖,北京DT51也出现了罕见的5折活动。

而紧随加拿大鹅其后,冲击高端羽绒服的波司登,似乎又一次追随了加拿大鹅的脚步。如今,在长沙、合肥的奥特莱斯,波司登的2023年新款羽绒服,一样可打5折。

尾声

31岁的波司登有过几次惨痛教训:

第一次,是刚成立时,因为“盲目模仿别人的道路”把产品做得臃肿而卖不出去。

第二次,是奥运过后提出四季化、多品牌化、国际化。但换来的是高达26亿元的库存积压,清了整整四年才翻篇。

2017年底,波司登再度转向,表示要聚焦羽绒服,收缩多元化,集中火力实现主品牌的中高端跃迁,像是雪中飞这类平价品牌的占比则一路降至个位数。

在提出中高端化的这几年,波司登不可谓不努力。眼看着万元羽绒服销路不佳,又陆续推出了小香风羽绒服、羊羔绒羽绒服、一衣三穿的冲锋衣鹅绒服......唯愿当中的某一款,哪天能扛起增长的大旗。

但随着高端羽绒服黄金时代的远去,消费情绪趋于保守,大众化、性价比才是如今的主流。

在去年下半年的业绩会上,波司登突然更改口径,表示会在主品牌继续高端化的基础上,“通过旗下雪中飞、冰洁等二线品牌来获取业绩增量”。

在最新财报中,享受了无数资源倾斜的波司登收入增速为25.5%,而雪中飞的这个数字,为52.2%。

公众号:有数DataVision

优衣库的性价比很高嘛,啥时候会有折扣促销哇