B 站的难题

三年前的春天,B站的市值攀上4000亿人民币的巅峰,它面前坦途一片,似乎有无数选择,有无数试错的机会。

但随后,中国互联网公司们进入了降本增效的时代。年报电话会上,B站的经营目标从不惜代价的激进增长变成了“在2024年盈亏平衡”。

踏入2024年,距离B站成立正式盈利承诺的时间点已经是零米距离,它是如今为数不多还在亏损的互联网公司。

外界对B站的关注撇去了那些由招股书、PPT构筑的“Z世代”、“后浪潜力”的市梦率光环,返璞归真凝结成一个问题:

B站怎么赚钱 ?

游戏一度是撑起B站现金流的增长引擎。但在B站上市后,它错失了太多机会,一度成为管理层不愿多谈的失落。

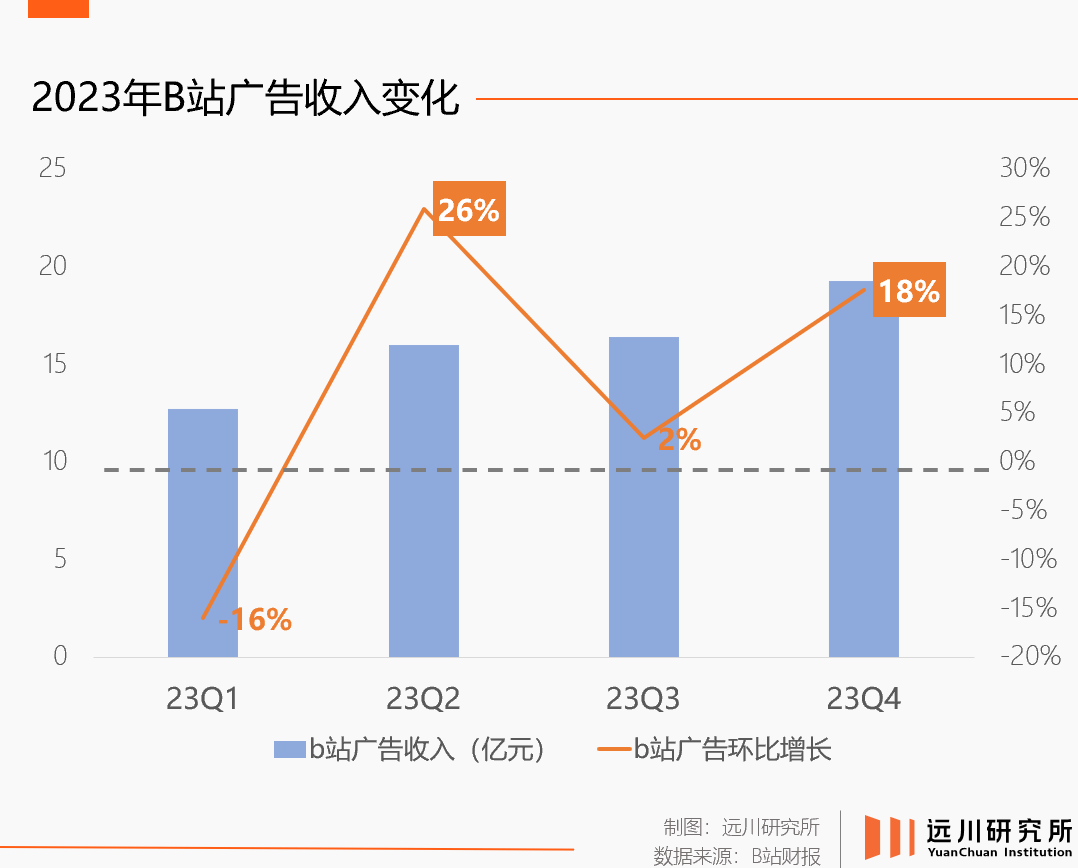

过去一年间,b站通过种种努力,试图把增长引擎切换到在广告业务上来。曾经羞涩于谈钱的小破站,以前所未有的积极姿态做流量变现。

但要让广告成为b站盈利难题的终极答案,似乎还有些遥远——一个清晰的对比是,B站的日活用户是快手的1/4,但广告收入只有快手的1/8。

而留给B站试错的时间已经不多了。

鹅猪大战,阿B吃饱

2023年底,B站的开屏、信息流界面、热门榜单都被一款叫《元梦之星》的游戏霸占。

这款多人派对游戏来自腾讯,目标是压过如日中天的网易游戏《蛋仔派对》。网易同时拿出巨量的宣发开支迎战,规格之高以至于被丁磊在财报会上拎出来提及。

腾讯网易神仙打架,作为重要的游戏宣发平台,B站就是朝鲜战争里的日本。游戏、影视、手工、生活,多个分区的头部UP主,不约而同接到了《元梦之星》的商单。up主小潮院长的试玩视频《打!》,累计播放超1480万次,足见推广力度之大。

四季度的泼天富贵不止元梦之星。恰逢双十一,电商平台杀红了眼,B站顺势拿出了前所未有的参与感。

相比前一年的小范围尝试,2023年B站全方位拥抱阿里、京东、拼多多三大平台。开屏、信息流、视频下方的banner、up主好物推荐专题、直播带货,用户能从B站的各个角落跳转到所有主流电商平台。甚至有用户吐槽,跳转速度比打开B站的速度还要快。

按照B站披露的数据,双11预售期,平台的带货GMV同比增速达229%。

在所有平台都要求建立流量闭环的时刻,B站选择一步到位,成为淘宝京东拼多多的广告部。

“6.18”所在的二季度,B站电商行业的广告收入同比增长超140%;“双十一”的四季度,广告收入占比进一步上升至30%。放眼整个2023年广告也是增速最高的板块,同比达到27%,通过广告获得收入的UP主数量同比翻了近一倍。

但这种增长反而映衬出B站的尴尬之处:鹅猪大战和电商促销不是天天都有,二胎的周期性增长,无法填补一胎的结构性不足。

广告的魔咒

B站在很长一段时间里对广告讳莫如深,“可能倒闭不可能变质”的祖训保证了核心用户不流失,但当B站成长为一个日活超过1亿的产品,广告成为了必须攻克的难题。

由于B站放弃了贴片广告这个稳定的现金流来源,由此导致B站的广告实质上变成了“卖广告位”,随之引发了两个问题:

一是广告效率低。 如何衡量B站的广告效率始终是一个老难题。除去直播间的直接带货,品牌对B站广告视频的共识是以传播品牌为主,效果转化为辅。

同时,相比抖音、快手这类短视频产品,B站的双列推荐流本质上给了用户“不看”的权利,不像前者可以简单粗暴的把广告拍到用户面前。

在日常转化效率上,以娱乐为主的B站可能还干不过天然离消费更近、一条OOTD(今日穿搭)的热门帖子下能有一百个人当场问淘宝链接的小红书。

二是广告容量有限。 B站的视频以5-10分钟为主。同样的2分钟在线时长,抖音能插一条广告,ad load(广告加载率)做到14%左右,放在B站可能一条视频开头都没看完。

观感上也不讨好。用户花15秒看了个短视频暗广,笑笑就过去了,但花10分钟看视频发现最后在推荐洗面奶,被背叛的火气一下子就上来了。

贴片广告就像平台与用户共享默契的核武器,不到无路可走时不会使用,几乎所有劝B站加贴片广告的分析师都铩羽而归。在这种情况下,B站只能通过频繁的刺激二胎增长,弥补一胎不足。

一是针对618和双十一,B站在去年分别面向阿里和京东,推出了“星火计划”和“京火计划”两个新的商业化产品,让品牌能够监测用户观看相应视频后15天内在电商平台的行为。

二是竖屏模式“Story Mode",虽然在UP主群体引发争议,但的确缓解了广告收入的燃眉之急。最近B站还推出了新的广告场景“图文动态广告”,称配合站内投流,能为广告主带来超过2.3的ROI。

三是最近推出的“必火推广”,可以将它理解为抖音的“抖+”,把站内流量卖给up主和广告商。据称能显著降低播放成本、涨粉和蓝链(即商品链接)点击的成本。

这些动作可以视为B站在不添加贴片广告的前提下,努力提高流量变现的效率。但对B站的经营来说,缺少“稳定的现金流来源”导致的问题是,经营成本难以有效降低。那么一旦削减成本,很可能带来增长的回落。

相比隔壁的快手在2023年成功扭亏为盈,B站全年销售与营销费削减20%后,四个季度DAU的同比增幅在持续下滑,离盈亏平衡还有48亿距离。同时,由于B站一直在控制“收入分成成本”,这又会影响创作者的积极性。

在核心经营指标从用户规模全面转向盈亏平衡后,B站把希望重新寄托在了游戏身上。2022年11月,陈睿亲自接管游戏业务,成为一个极具象征意义的信号。

游戏曾在2018年改变了B站的命运,但五年过去,这个市场发生了太多变化。

游戏的失落

2016年B站尚且青涩,营收仅5亿元,亏损高达9亿。《FGO》上线后,以无人想象到的热度席卷手游付费榜,把B站游戏收入一下子抬上20亿,经营活动首次出现正向现金流。

《FGO》的付费率一度高达8%,同期大量类传奇手游都在0.1%附近徘徊。但在上市前后,B站在“二次元社区”和“内容平台”之间选择了后者。以此为轴心,B站开展了一段“收入结构调整”的长跑,“游戏收入有没有降低”甚至一度成为外界检验季度成绩单的标准。

2022年陈睿亲自接管游戏业务后,B站重新对游戏开展了大规模投资。从结果来看,《FGO》、《碧蓝航线》等上线七八年的老游戏,依然是收入主力军。《赛马娘》(国服译名:优俊少女)一度被寄予厚望,但阴差阳错败给了漫长的版号下发周期。

在B站压缩游戏收入占比的那几年,三七互娱屡提自研,从不打游戏的张一鸣加入了字节的《原神》交流群,马化腾在年会上说:“以后大家不要跟我说什么买量的故事,我已经不信这个了。”

中国的游戏市场发生了翻天覆地的变化,然后形成了一套B站难以适应的规则:

(1)研发成本与周期指数级提高:最典型的是人力成本。

《原神》直接拉高了游戏的立项门槛,做游戏逐渐有了类似煤老板盲投院线电影的紧张刺激感,一但赌错血本无归。而B站几乎没有长期的游戏研发经验。

给《流浪地球》做特效的MORE VFX创始人徐建曾跨界诉苦:因游戏行业碾压式的人才掠夺,电影视效行业正面临未来一年之内就无人可用的尴尬境遇。为了留住人才,公司决定上涨报价。

(2)游戏的生命周期被拉长,必须考虑长线运营。

由于版号的不确定性,游戏发行商势必倾向于拉长单个游戏的运营周期,而非短时间内疯狂立项新项目。《原神》上线后,每年的持续开发资金就达到2亿美元。

(3)流量平台的话语权变弱,产品本身制作水准的重要性增强。

过硬的产品素质可以直接绕过渠道与平台的课税,游戏发行商与流量平台的话语权在某种程度上倒置了。对B站的直接影响在于,他们不再是独家代理、联合运营的首选;

2023年全年,B站移动游戏业务营收为40亿元,同比减少20%,主要由于新游戏推出数目减少及若干游戏的营业额减少。

从2018年上市至今,B站在每一个阶段都完美的完成了资本市场对它的预期,但这很可能也是他们烦恼的来源。

尾声

2018年上市至今,B站的经营轨迹可以划分为三个阶段。

·伴随《FGO》的变现能力,B站在没有贴片广告的情况下,拥有高达165元/人的付费用户收入,在资本市场的首个故事也随之初步成型:

B站是一个相当理想的游戏分发阵地,有忠诚度极高的用户和强大的二次元创作氛围,以及不俗的营收能力。

·2019年,声势浩大的“破圈”开启。B站在当年一季度就完成了月活用户破亿的目标,单季度的增长几乎从未低于30%。2020年,B站再次提前交卷,完成月活2亿的战略目标。

2021年,B站在“内容成功转型破圈、月活用户迅猛增长、收入结构实现多元化”的一片叫好声中,市值攀上4000亿元的巅峰。

·2021年二季度开始,互联网公司用户规模增长进入躺平状态。B站的成本问题开始暴露,资本市场对B站和中概股整体的定价思路进行了系统性重构。

盈利取代规模成为重点,B站开始将经营重心从规模全面转向盈亏平衡,但增长引擎尚未发动,盈利刀尖已抵近咽喉。

B站的大多数选择实际上都匹配了市场的预期,甚至在某些层面完全兑现了承诺,但这也造就了B站的摇摆和反复。最终,一系列正确的决定通向了一个迷茫的陷阱。我们大可以毫无顾忌的批评资本市场喜新厌旧,但就像托尔斯泰所说:国王是历史的奴隶。

B站是一家什么公司?这个问题有很多答案,但回答这个问题的不应该是资本市场。

公众号:远川研究所

阅

嗯,没看

说实话,没怎么玩过B站

__,___啊 填空

现在都不看b站了

我基本没怎么看过,随缘吧

阅

阅

阅

阅

阅

蒙古上单:你__ 什么时候 __ 啊?

水一下